お金が増えないなー。

どうしたらお金持ちになって老後や教育資金の不安が無くなるかなー。

宝くじ?投資?

困ってる看護師

困ってる看護師でも投資って元本割れするんだよね。大丈夫?

やっぱり貯金して銀行に預けておくのが一番安全だよね。

そんな不安をお持ちの方…

その不安当然です!

投資の仕方によっては確かに元本割れする可能性はあるし、

銀行に預けておけば基本的に減ることはありません。

でも今銀行に預けておいたら年利何%か知ってますか?

2022年1月現在こんな感じです

| 銀行名 | 普通預金年利(変動金利) |

| SBI銀行 | 0.02% |

| 楽天銀行 | 0.02%~0.10% |

| イオン銀行 | 0.001%~0.10% |

| セブン銀行 | 0.001% |

計算すると、例えばSBI銀行に100万円預けた場合、1年後の利子は200円

セブン銀行に100万円預けた場合、1年後利子は10円

確かに減らない、、減らないけど全然増えないです!

ここで「複利の力」のすごさがわかる、有名なお話をします。

ちょっと待って!「複利」ってなに?

複利とは、元本についた利息に対して、さらに利息が付くことを言います。

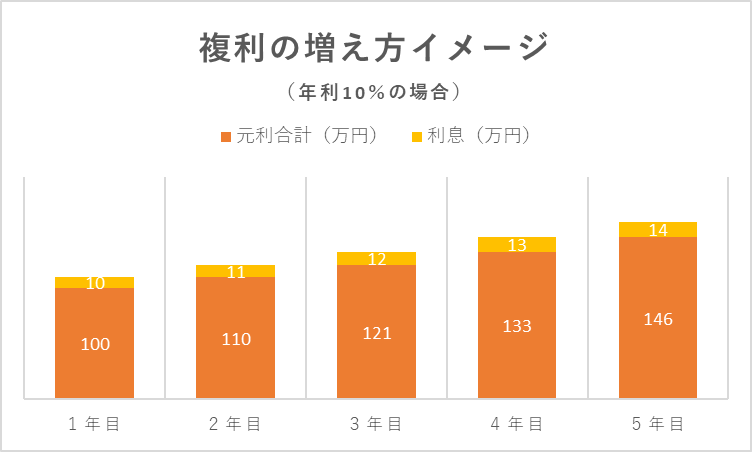

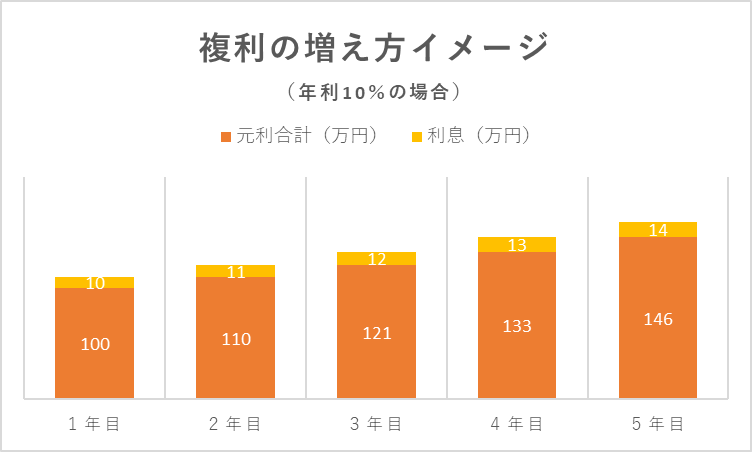

図にするとこんな感じ。

100万円を投資し、年利10%で運用した時の複利の増え方のイメージです。

100万円を銀行に5年預けても1000円しか増えないのに、

100万円を投資して、複利の力を使って5年間10%で運用したら、60万円も増えちゃうの!?

実際10%で運用は無理だとしても、最低でも4%で運用したとして、それでも43万円増えます。

複利をイメージしながら、こんな物語を読んでみて下さい。

\初心者が使いやすい管理画面!業界トップの手数料の安さ!/

/楽天ユーザーなら、ポイントでリスクなし投資ができる!\

「複利の力」ってすごい!「ジャックとジル」の話

あるところにジルという姉とジャックという弟の姉弟がいました。

ある日姉弟で遊んでいて、ジャックはジルのせいで頭をけがしてしまい、大学に行くことができませんでした。

ジャックは18歳から働き出して毎年50万円ずつ積み立て投資を始めました。

8年間だけ積み立て投資を続けてあとはお金を追加投資せず放置しました。

ジャックの投資額は400万円です。

一方姉のジルはジャックへの罪悪感から医者を目指し、医大に進学。

大学を卒業した26歳から働き始め、毎年50万円を26歳から65歳まで40年間継続しました。

ジルの投資金額は2000万円です。

さて、ここで質問です!!

65歳の時点でどちらが多く資産を持っているでしょう?

正解は。。。ジャックです

ここでは設定として

- 二人が同じ銘柄に投資している

- 仮にS&P500に投資していたとして、年利は切り良く10%とします。

S&P500という投資商品は実際に1991年~2021年までの30年間、

年利9.35%なので現実的な数字です。

同じ投資商品に投資し、年利10%で運用。ジャックはジルより8年投資を早く始めたという条件だと結果は。。。

| ジャック(毎年50万を8年投資して放置) | ジル(毎年50万円を40年間投資) | |

| 投資総額 | 400万円 | 2000万円 |

| 65歳時点での投資口座 | 2億5878万円 | 2億2129万円 |

なんと65歳時点でジャックの方が3700万円以上も多く資産を持っています。

これが「複利の力」です!

驚きですよね。

たった8年早く投資を始めただけで、これだけ差が出るんです。

これを見てわかるように、最大のリスクは、

「投資をなるべく早く始めないこと」

にあることがわかります。

増える時はすごいことは分かったけど、やっぱり損する場合もあるんでしょ?

実は「複利の力」を使って低リスクで運用できる投資商品があるんです。

「複利の力」を使って運用できる投資商品とは

複利運用をするためには、運用によって得られた運用益(分配金も含む)を投資した元本に上乗せして再投資する必要があります。

その条件を満たす投資商品は、

投資信託(分配金の再投資型)

です。

投資信託×長期

投資信託に投資しても、短期で売買したらどうしても損失が出てしまいます。

ジャックとジルの事例でも分かるように、複利運用の効果を得るためには、時間を味方につける必要があります。

つまり、長期間、相場に一喜一憂することなく、投資を継続する必要があります。

これって逆に言うと、ほったらかしでいいってこと。

さらに、投資信託にお金を追加して入れる時も、値動きが低くても高くても毎月定額を積み立てていく

ドルコスト平均法で時間とリスクを分散すれば、高値の時も低値の時も平均して買えるので、

高値の時にたくさん買ってしまい、その後株価がそれより回復しなくて損をしてしまう。

ということが少なく、長期(20年以上)の運用であれば、投資額に対してのリターンが下回る可能性は低くなります。

複利効果の運用と相性が良い金融商品

- iDeCo

- つみたてNISA(新NISA)

- 積立て投資信託(再投資型)

iDeCoは、職業によってかけられる金額が違いますが、掛け金分に課税されなくなるので、節税しながら年14.4万~81.6万円まで投資できます。目的が老後資金なので原則60歳まで引き出せません。しかし、強制的に長期運用が可能です。

つみたてNISAは年40万円を20年間非課税で運用でき、途中で資金を引き出すことが可能です。

2024年1月から、NISAの抜本的拡充・恒久化が図られ、新しいNISAが導入される予定です。

新NISAの特徴は以下の通りです。

- 非課税保有期間の無期限化、口座開設期間の恒久化

- つみたて投資枠と成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能)

しかし、新NISAを利用するには、まずNISA口座を開設する必要があります。

NISA口座は、一般NISAとつみたてNISAの2種類がありますが、どちらも非課税枠や投資対象に違いがあります。

そのため、自分の投資目的やスタイルに合わせて、適切なNISA口座を選ぶことが大切です。

もし、まだNISA口座を開設していない方は、今がチャンスです!

\初心者が使いやすい管理画面!業界トップの手数料の安さ!/

/楽天ユーザーなら、ポイントでリスクなし投資ができる!\

投資信託×長期の投資に失敗する人 成功する人

・相場に一喜一憂して投資を長期で継続できない人

・投資の値動きに左右されず、長期で投資商品を保有し続けられる人

・亡くなっていて投資商品を売ることができない人(そういう人が一番儲かっている投資方法です)

とにかく平均的にお金を投資して、値動きに左右されずに長期で保有し続けることが大事ってことね。

でも、こんな欠点のないと思われる投資信託×長期の方法にもメリット デメリットがあります。

投資信託×長期のメリット デメリット

投資信託×長期のメリット

資金効率が良い(雪だるま式に膨れ上がる)

投資信託×長期のデメリット

長期で資金が拘束されて動かせない

マイナス運用になると、資金効率が逆に作用して、資金効率が悪くなる

決して万能ではないということも理解しておく必要があります。

投資を始めるにはまず証券会社の口座開設から

株式投資を始める時、まずは証券会社の口座開設をすることが必要です。

私も楽天証券の口座を開設しています。

楽天証券は、SBI証券と並んで、業界きっての手数料の安さが決め手で不動の1・2人気です!

口座開設は無料なので、いくつか証券口座は持つことをお勧めします。

楽天証券のいい所は、楽天ポイントを投資に回せることです。

実質無料でリスクなしで投資できるのは投資に勉強になります。

楽天経済圏の方には特におすすめ💕

\初心者が使いやすい管理画面!業界トップの手数料の安さ!/

/楽天ユーザーなら、ポイントでリスクなし投資ができる!\

コツコツと貯めたポイントが、あなたが寝てる間も未来のために働いてくれます☺

さらに、楽天証券のいい所は、管理画面が見やすく使いやすいことです!

正直SBI証券の管理画面は使いにくいです💦そこがSBI証券のデメリットですね。

\選ばれてナンバーワン!初めての口座開設におすすめ!/

まとめ

- 複利とは、元本についた利子にさらに利子がつくこと

- ジャックとジルの事例のように、投資はなるべく早く始めるのが正解

- 投資を今日始めないことが最大のリスク

- 複利運用の恩恵を受けるためには、時間を味方につける

- 投資信託×長期とドルコスト平均法は低リスクに「複利の力」の恩恵を受けられる

- 投資信託は短期運用では元本割れのリスクが高くなるため、値動きに左右されず20年以上持ち続けることが大事

複利の力を実感すると、持っているお金をすべて投資したくなります。

しかし、手元に必ず半年分の生活資金、何かあったときに使えるお金を持っておくようにしてください。

資産は増えても、手元にすぐに使えるお金がなくなってしまうことがないように。

そしてもう一つ質問

30歳で1000万円もっているのと、80歳で3億円もっているのではどちらがいいでしょうか?

今の自分と未来の自分へのお金の配分の割合を、幸せという観点から常に考えて選択していくのが大切です。

自分のお金と未来と価値観とよく話し合って、投資の仕方を小額から体験していってくださいね。

\初心者が使いやすい管理画面!業界トップの手数料の安さ!/

/楽天ユーザーなら、ポイントでリスクなし投資ができる!\